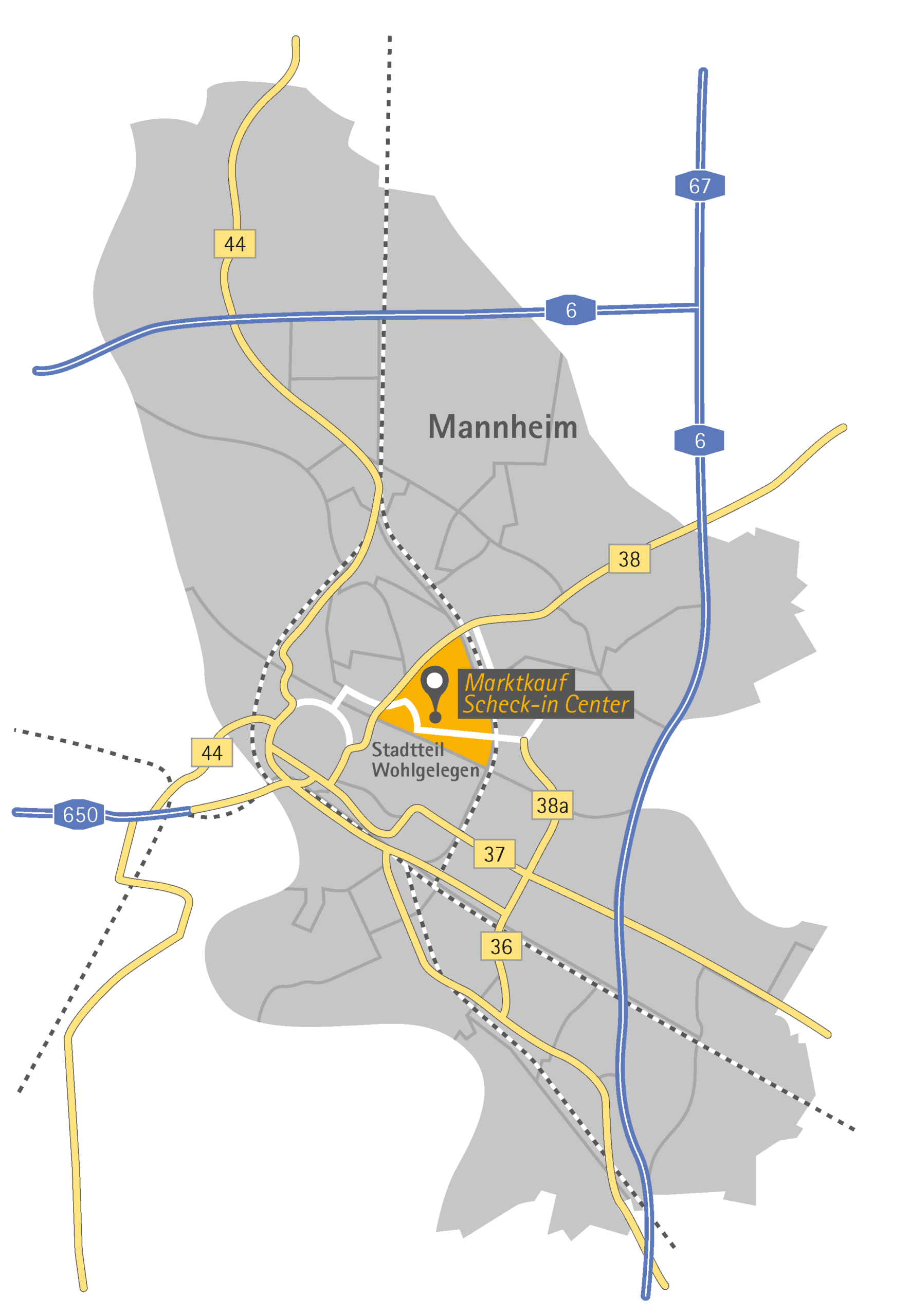

Mannheim

Pluswert durch Beteiligung – EDEKA investiert mit.

Mietvertrag bis 31.08.2040

EDEKA ist mit über 10% (= über 3 Mio. Euro) am Fonds beteiligt

Erfolgreiche Partnerschaft für stabile und attraktive Renditen

Größter Lebensmittel-Einzelhändler Deutschlands mit 10.859 Märkten⁵

Gesamtumsatz: 75,3 Mrd. Euro⁵

Kontinuierliche Investitionen von rund 2,9 Mrd. Euro in moderne Märkte, Logistik, IT und Produktionsbetriebe⁶

Fachmarktzentrum: Wichtiger Versorgungs- und Ankerpunkt in Mannheim¹

Verkehrsgünstige Lage mit sehr guter Erreichbarkeit⁷

Stadt Mannheim: Oberzentrum mit hoher Zentralität im Lebensmittel-Einzelhandel³

Wir freuen uns über Ihr Interesse an unserem Hahn Pluswertfonds 185 – Fachmarktzentrum Mannheim.

Bei Fragen wenden Sie sich an unsere Ansprechpartner oder nutzen Sie auch gerne das Kontaktformular.

Nutzen Sie gerne das Kontaktformular und unser Vertriebsteam kümmert sich persönlich um Ihr Anliegen.

Da der Anleger mit der unternehmerischen Beteiligung an der Hahn Fachmarktzentrum Mannheim GmbH & Co. geschlossenen Investment-KG ein langfristiges Engagement eingeht, sollten in die Anlageentscheidung alle in Betracht kommenden Risiken einbezogen werden. Nachfolgend werden wesentliche Risiken (unvollständig und stark verkürzt) abgebildet. Eine ausführliche Darstellung der Risiken ist ausschließlich dem Verkaufsprospekt zu dieser Kapitalanlage zu entnehmen.

Risiken in Bezug auf Pandemiegeschehnisse oder geopolitische Unsicherheiten: Es besteht das allgemeine Risiko, dass Pandemieereignisse oder geopolitische Risiken erhebliche wirtschaftliche Belastungen mit sich bringen, mit negativen Effekten auf die Immobilienmarktentwicklung und damit auf die Ertragslage der Fondsgesellschaft oder auf die Werthaltigkeit ihrer Vermögensgegenstände.

Geschäftsrisiko: Unternehmerische Beteiligung mit der Möglichkeit des Totalverlustes der Beteiligungssumme zzgl. Ausgabeaufschlag. Der wirtschaftliche Erfolg der Investition und damit auch der Erfolg der Kapitalanlage kann nicht mit Sicherheit prognostiziert werden. Höhe und Zeitpunkt von Zuflüssen können daher weder zugesichert noch garantiert werden.

Vermietungsrisiko: Abhängigkeit von der Hauptmieterin EDEKA Südwest Stiftung & Co. KG, Offenburg (rd. 57 Prozent der Gesamtmieteinnahmen). Die Mieterbonität kann sich negativ ändern und zu Zahlungsausfällen führen. Zudem besteht das spezielle Risiko, dass die Bedeutung des stationären Einzelhandels zukünftig durch die weitere Verbreitung des Internet- und Versandhandels schwindet, der Konkurrenzdruck infolgedessen zunimmt und entsprechende Einzelhandelsflächen nicht mehr vermietbar sind. Ebenso könnte die Ansiedlung zusätzlicher Handelsflächen im Einzugsbereich der Objekte der Fondsgesellschaft den Konkurrenzdruck erhöhen, die Profitabilität der Mieterin entsprechend negativ beeinflussen und die Nachvermietung erschweren.

Eingeschränkte Fungibilität: Da es keinen geregelten Zweitmarkt für Kommanditanteile gibt, ist die Handelbarkeit eingeschränkt und es kann unter Umständen kein fairer Veräußerungspreis erzielt werden. Es besteht keine ordentliche Kündigungsmöglichkeit während der Laufzeit des Fonds.

Standortrisiken: Mögliche negative Entwicklung des regionalen bzw. überregionalen Immobilienmarktes, Risiko einer negativen Entwicklung des Einzelhandelsstandortes sowie ein Rückgang der Nachfrage nach Einzelhandelsflächen an den Standorten aufgrund von Verlagerungseffekten, z. B. infolge attraktiverer Konkurrenzobjekte.

Insolvenzrisiko: Die Fondsgesellschaft kann aufgrund geringerer Einnahmen und/oder höherer Ausgaben als prognostiziert zahlungsunfähig werden oder in Überschuldung geraten. Die daraus folgende Insolvenz der Fondsgesellschaft kann zum Verlust des eingesetzten Kapitals führen, da die Fondsgesellschaft keinem Einlagensicherungssystem angehört.

Finanzierungsrisiko: Die Investition wird zum Teil über Fremdkapital finanziert, das unabhängig von der Einnahmesituation der Fondsgesellschaft zu bedienen ist. Hieraus resultieren Insolvenzrisiken, soweit Zins und Tilgung aufgrund fehlender Einnahmen nicht bedient werden können. Des Weiteren bestehen nach Darlehensablauf entsprechende Anschlussfinanzierungsrisiken z. B. hinsichtlich der Kreditvergabe oder der Höhe des Kapitaldienstes. Durch den Einsatz von Fremdkapital entsteht zudem ein sog. Hebeleffekt bezüglich des jeweiligen Eigenkapitals, d.h. die Verwirklichung von Risiken mit negativen Auswirkungen auf die Gesamtrentabilität der Investition führt zu stärkeren Auswirkungen auf die Eigenkapitalrentabilität als bei einer Finanzierung ohne Fremdkapital.

Nachhaltigkeitsrisiken: Nachhaltigkeitsrisiken sind Ereignisse oder Bedingungen aus den Bereichen Umwelt, Soziales oder Unternehmensführung, deren Eintreten tatsächlich oder potenziell negative Auswirkungen auf die Vermögens-, Finanz- und Ertragslage sowie auf die Reputation der Gesellschaft haben können. Nachhaltigkeitsrisiken können auf alle bekannten Risikoarten (bspw. Liquiditätsrisiken, Kündigung und Ausfall des Mieters, Nachvermietung, Risiko der fehlenden Bonität/Insolvenz oder Säumigkeit von Vertragspartnern) erheblich einwirken und als Faktor zur Wesentlichkeit dieser Risikoarten beitragen. So können über Extremwetterereignisse physische Schäden an der Immobilie auftreten, politische Maßnahmen zu einer Verteuerung und/oder Verknappung fossiler Energieträger oder von Emissionszertifikaten führen, politische Maßnahmen zu hohen Investitionskosten aufgrund erforderlicher Sanierungen der Gebäude und Anlagen führen oder gesellschaftliche Entwicklungen stattfinden, die sich negativ auf die Attraktivität des Standortes auswirken. Solche Mindereinnahmen oder Mehrkosten, wie z. B. zusätzliche Steuern aufgrund erhöhter CO2-Emissionen, könnten beim Anleger ihrerseits zu Ausschüttungsminderungen bis hin zu einem teilweisen oder vollständigen Verlust seiner Zeichnungssumme führen. Ebenso ist es denkbar, dass die Verkehrswertentwicklung negativ von künftig steigenden Anforderungen im Bereich der Nachhaltigkeitsfaktoren wie Umweltverträglichkeit (Environmental), Sozialverträglichkeit (Social) und Fairness (Governance), den sogenannten ESG-Kriterien, beeinflusst wird.

Geschäftsrisiko: Unternehmerische Beteiligung mit der Möglichkeit des Totalverlusts der Beteiligungssumme zzgl. Ausgabeaufschlag.

Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des Anlegers ab und kann sich künftig ändern. Ferner besteht das Risiko einer abweichenden Auslegung steuerlicher Vorschriften durch die Finanzverwaltung.

Bei Eintritt der genannten Risiken kann es zum Beispiel zu Ausschüttungsreduzierungen wie auch im Extremfall zum vollständigen Kapitalverlust des Anlegers kommen.

Die Kapitalverwaltungsgesellschaft kann beschließen, den Vertrieb zu widerrufen. Eine Zusammenfassung der Anlegerrechte sowie Informationen zu im Falle etwaiger Rechtsstreitigkeiten zugänglichen Instrumenten der kollektiven Rechtsdurchsetzung sind in deutscher Sprache unter https://www.hahnag.de/wp-content/uploads/2023/01/Anlegerrechte.pdf abrufbar.

Diese Marketing-Anzeige dient allein Informationszwecken und ersetzt keine individuelle Beratung. Sie stellt insbesondere kein Angebot und keine Aufforderung zur Abgabe eines solchen Angebotes zum Kauf, Verkauf oder zur Zeichnung irgendeines Anlagetitels oder einer Finanzdienstleistung dar. Ebenso wenig handelt es sich bei dieser Werbemitteilung im Ganzen oder in Teilen um einen Verkaufsprospekt.

Die Einzelheiten, die mit dieser Investition verbunden sind, können allein dem verbindlichen Verkaufsprospekt vom 05.01.2026 inklusive etwaiger Nachträge und Aktualisierungen entnommen werden. Die Marketing-Anzeige ist nicht an die persönlichen Verhältnisse/Bedürfnisse eines Anlegers angepasst. Insofern stellen die hier enthaltenen Informationen lediglich eine Übersicht dar und dienen nicht als Grundlage einer möglichen Kauf oder Verkaufsentscheidung eines Anlegers.

Alle hierin enthaltenen tatsächlichen Angaben, Informationen und getroffenen Aussagen basieren auf Quellen, die vom Verfasser für zuverlässig erachtet wurden. Die aufgrund dieser Quellen in der vorstehenden Broschüre geäußerten Meinungen und Prognosen stellen unverbindliche Werturteile dar, für deren Richtigkeit und Vollständigkeit keinerlei Gewähr übernommen werden kann. Prognosen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Eine Garantie für die Aktualität und fortgeltende Richtigkeit kann daher nicht gegeben werden. Den Verkaufsprospekt sowie das separat erstellte Basisinformationsblatt erhalten Sie als deutschsprachiges Dokument kostenfrei unter oben genannter Anschrift von der DeWert Deutsche Wertinvestment GmbH sowie im Internet unter www.hahnag.de/fonds/hahn-pluswertfonds-185.

1 Standort-, Markt- und Objektanalyse, Fachmarktzentrum Mannheim, Juni 2025, imtargis GmbH, Seite 17

2 Standort-, Markt- und Objektanalyse, Fachmarktzentrum Mannheim, Juni 2025, imtargis GmbH, Seite 15

3 Standort-, Markt- und Objektanalyse, Fachmarktzentrum Mannheim, Juni 2025, imtargis GmbH, Seite 3

4 Standort-, Markt- und Objektanalyse, Fachmarktzentrum Mannheim, Juni 2025, imtargis GmbH, Seite 16

5 https://verbund.edeka/verbunds-website/gesch%C3%A4ftsberichte/edeka-verbund_unternehmensbericht-2024-2.pdf, (EDEKA Geschäftsbericht 2024, Seite 5), Abrufdatum: 01.12.2025

6 https://verbund.edeka/verbunds-website/gesch%C3%A4ftsberichte/edeka-verbund_unternehmensbericht-2024-2.pdf, (EDEKA Geschäftsbericht 2024, Seite 4), Abrufdatum: 01.12.2025

7 Standort-, Markt- und Objektanalyse, Fachmarktzentrum Mannheim, Juni 2025, imtargis GmbH, Seite 11

8 Warnhinweis: Prognosen und die getroffenen Annahmen sind kein verlässlicher Indikator für die künftige Entwicklung. Bezüglich der Prognoseannahmen wird auf den Verkaufsprospekt verwiesen. Die Prognose von Ausschüttungen ist von der Ausprägung der zugrundeliegenden Prognoseparameter abhängig. Die Ausschüttungen können in Prognosezeitraum Schwankungen unterliegen. Im Verkaufsprospekt findet sich auf den Seiten 62 ff. eine umfassende Sensitivitätsanalyse, die mögliche abweichende Ausschüttungsverläufe und Wertentwicklungen bei veränderten Prognoseparametern abbildet.

9 Die steuerliche Behandlung ist von den persönlichen Verhältnissen des jeweiligen Anlegers abhängig und kann künftigen Änderungen unterworfen sein. Zur Klärung individueller Fragen empfehlen wir den Rat eines persönlichen Steuerberaters einzuholen.

10 Neben dem Ausgabeaufschlag fallen ggf. weitere Gebühren für den Anleger an, die dem Verkaufsprospekt entnommen werden können. Nicht nachhaltige Produkte nach Art. 6 der Offenlegungsverordnung: Die HAHN-Immobilien-Beteiligungs AG mit ihrer Kapitalverwaltungsgesellschaft DeWert Deutsche Wertinvestment GmbH verfolgt zum aktuellen Zeitpunkt keine Bewerbung ökologischer oder sozialer Merkmale oder eine Kombination dieser Merkmale im Rahmen von definierten ESG-Zielsetzungen oder ESG-

Strategien für konkrete Investmentprodukte. Entsprechend sind weitergehende Transparenzvorgaben aus Art. 8 und 9 i. S. d. Offenlegungsverordnung für uns nicht relevant.